Jean-Philippe Robin & Julien Toussaint du Wast — Quantalys Awards 2024 : quel fonds dans quel contrat ?

Virginie Fauvel & Delphine Asseraf — Quantalys Awards 2024 : quelles performances pour les SGP ?

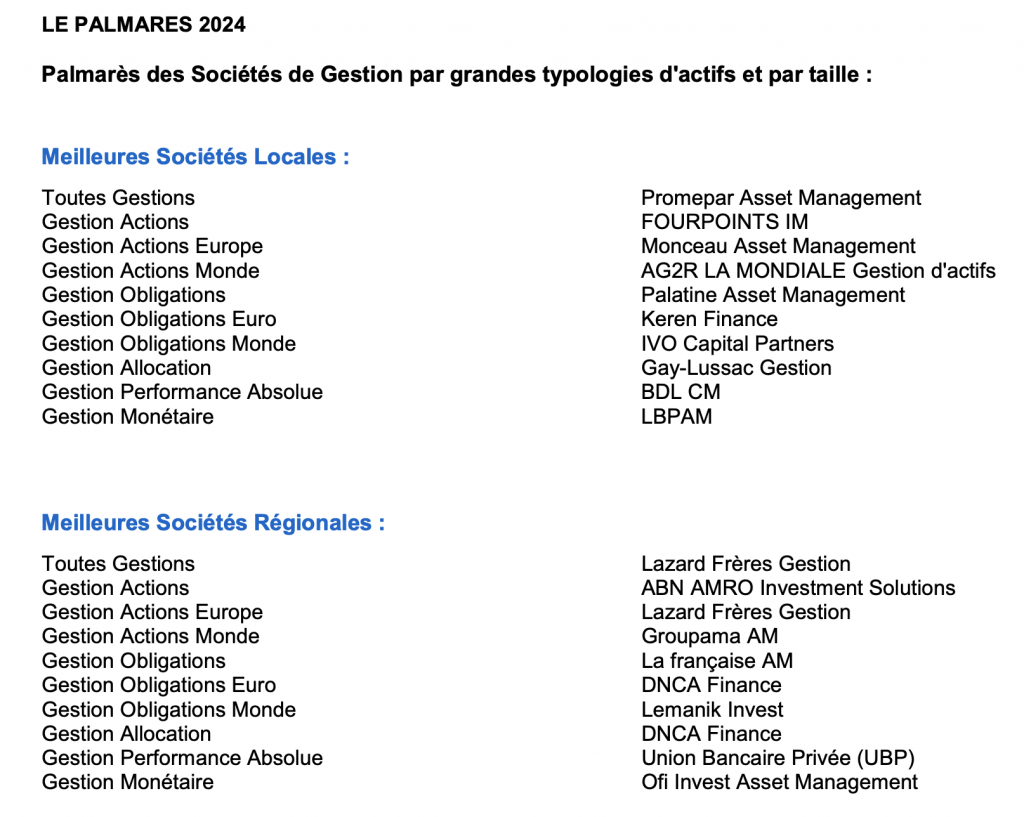

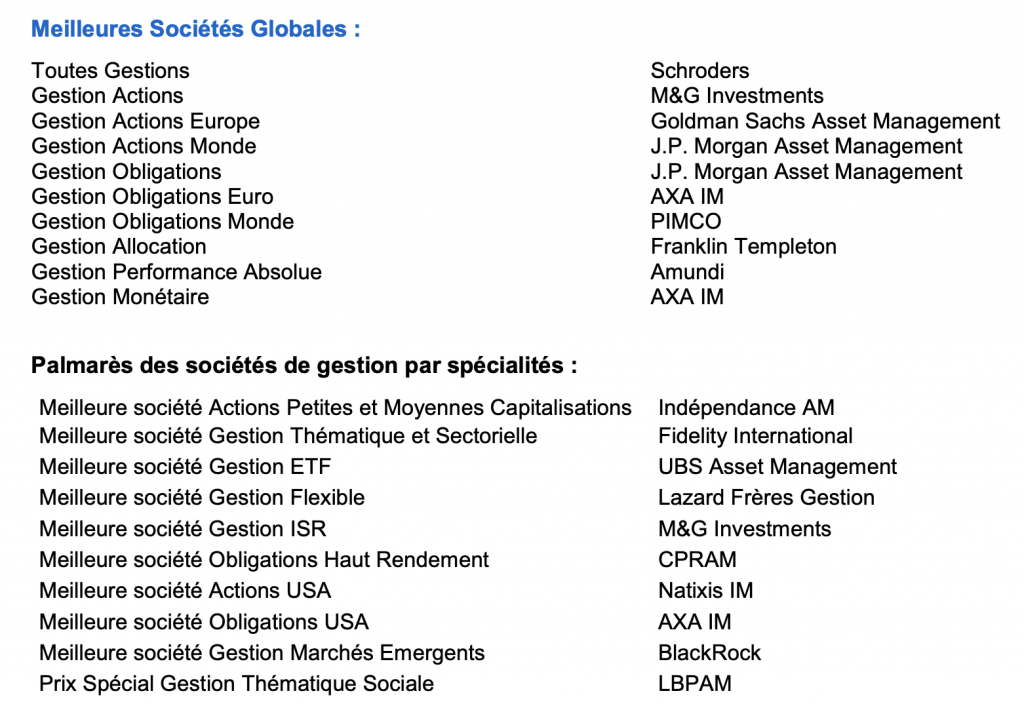

Quantalys Awards 2024 : le Groupe Harvest récompense 32 sociétés de gestion

Le Groupe Harvest — fintech française, spécialiste des logiciels des métiers du patrimoine et de la finance — organisait ce lundi 11 décembre les Quantalys Harvest Group Awards 2024, au Cloud Business Center à Paris (IIe arrondissement).

Source : Groupe Harvest

Source : Groupe Harvest

40 récompenses distribuées

Pour cette 5e édition, le Groupe Harvest récompense les sociétés les plus performantes dans 10 grandes stratégies de gestion — différenciées selon leur secteur géographique d’intervention (local, régional, global) et dans 10 grandes spécialités. 40 Quantalys Harvest Group Awards ont ainsi été remis aux 32 sociétés de gestion les plus performantes en 2023.

Les trophées sont attribués en fonction des notations acquises, tout au long de l’année, par les sociétés de gestion pour l’ensemble de leur gamme de fonds, sur Quantalys, un outil puissant d’analyses financières propriétaires et indépendantes (consultez ici la méthodologie).

Source : Groupe Harvest

Soutien à Emmaüs France

Cette cérémonie de remise des prix a également été l’occasion de renouveler le soutien du groupe Harvest à Emmaüs France avec un don destiné au programme « une nouvelle vie pour les vêtements, une seconde chance pour les femmes accueillies ». Objectif, développer l’upcycling textile dans le mouvement Emmaüs.

« Les Quantalys Harvest Group Awards sont un temps fort important dans l’année pour le groupe. Nous sommes heureux, avec ce classement réalisé grâce à notre outil d’analyse unique, de pouvoir mettre en avant les meilleures sociétés de gestion du moment ainsi que leur grande diversité. Pour nos clients, c’est aussi un baromètre très utile dans leurs prises de décisions. », déclare Virginie Fauvel, PDG d'Harvest.

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

Reporting ESG : WeeFin analyse la parité dans les stratégies d’investissement des SGP

WeeFin — fintech à impact créée en 2018 pour démocratiser l’investissement socialement responsable (ISR) — publie ce mardi 21 novembre une analyse de l’intégration de la parité dans les stratégies d’investissement des sociétés de gestion (SGP).

Quelle place pour les femmes ?

Un tiers des membres des conseils d’administration des plus grandes sociétés cotées en bourse de l’UE sont des femmes. L’égalité Femmes-Hommes est encore loin d’être une réalité. Pour pallier ce constat, un cadre réglementaire se met peu à peu en place en Europe :

- la Directive Européenne Women on Board de 2022, exigeant un pourcentage minimum de femmes dans les postes d’administrateurs non exécutifs ou dans les postes de direction ;

- la loi Français Rixain de 2021, exigeant un pourcentage minimum de femmes cadres dirigeantes et membres d’instances dirigeantes.

Ces réglementations sont efficaces puisque les pays ayant instauré des quotas obligatoires ont vu la part des femmes dans les Conseils d’Administration augmenter plus rapidement. A titre d’exemple, la France se place comme le meilleur acteur de l’UE avec 45,3 % de femmes au sein des instances de directions de les grandes entreprises.

Toutefois, malgré ces chiffres encourageants, il reste un long chemin à parcourir pour atteindre une mixité parfaite. Le secteur financier n’échappe pas à ce bilan, alors que l’étude Harvard Business Review a démontré que la mixité des équipes de gestion améliore considérablement la performance en matière de retour sur investissement.

PAI 12 et 13, indicateurs de la parité

Le règlement (UE) 2019/2088 du Parlement européen et du Conseil du 27 novembre 2019, dit règlement « Disclosure » ou SFDR, introduit la notion de PAI (principales incidences négatives) en matière de durabilité. Il s’agit des décisions d’investissement ayant un impact négatif d’un point de vue environnemental, social ou de bonne gouvernance.

Parmi la liste des PAI, les sociétés de gestion se basent sur 2 PAI sociaux pour mesurer la parité :

- PAI 12 : Écart de rémunération entre hommes et femmes non corrigé (au sein des sociétés bénéficiaires des investissements) ;

- PAI 13 : Mixité au sein des organes de gouvernance (le ratio femmes/hommes moyen dans les organes de gouvernance des sociétés concernées, en pourcentage du nombre total de membres).

WeeFin a étudié 50 sociétés de gestion de taille différente afin de rendre compte du niveau de reporting sur ces PAI ainsi que de leur prise en compte au niveau entité.

Limitation au cadre réglementaire

Concernant la mixité au sein des organes de gouvernance, les niveaux d’incidence sont sensiblement similaires entre les acteurs, avec en moyenne, des émetteurs dont les conseils d’administration sont composés de 33 % de femmes. Un chiffre qui semble respecter mais ne pas dépasser le cadre réglementaire qui impose justement, la présence de femmes au sein des gouvernances à hauteur de 33 %.

Les mesures du PAI 12 révèlent, quant à elles, un écart de rémunération moyen de 12 % entre hommes et femmes dans les sociétés investies par les SDG. Ce qui rejoint finalement les conclusions d'Eurostat selon lesquelles les femmes travailleraient gratuitement depuis le 6 novembre. Toutefois, côté PAI, ce chiffre reste difficilement interprétable puisqu'en moyenne seulement 23% des sociétés investies ont communiqué les chiffres.

Favoriser la parité au sein des SGP

70 % des sociétés de gestion déclarent prendre en compte les PAI et 56 % ont bien reporté le premier jet de données quantitatives attendu pour juin 2023. A noter que parmi les sociétés de gestion ne déclarant pas prendre en compte ces PAI, certaines précisent qu’elles n’ont pas les données nécessaires pour le faire ou qu’elles ne sont pas dans l’obligation de le faire.

Mais l’accès aux données ne devrait pas empêcher les fonds d’investissement d’être ambitieux sur la question de la parité. Des outils comme ceux proposés par WeeFin permettent d’accéder à diverses sources de données, de les agréger et de suivre des indicateurs afin de s’assurer que les choix d’investissement sont en adéquation avec la stratégie du fonds d’investissement.

« Nous constatons que les acteurs avec les meilleurs taux d’incidence et de couverture sont les acteurs utilisant l’engagement, la notation ESG et des exclusions dans ses modalités de prise en compte des PAI. Ainsi, ces résultats sont en accord avec nos recommandations sur la nécessité de combiner des méthodologies quantitatives et qualitatives, pour assurer une mitigation des impacts négatifs et également une amélioration des performances sur ces PAI des titres des portefeuilles », précise Sabrine Aouida, Chief Impact Officer de WeeFin.

Le Groupe PAREF nomme sa directrice générale déléguée

Le Groupe PAREF — spécialiste européen de la gestion immobilière — annonce ce lundi 13 novembre la nomination de sa directrice générale déléguée. Dans ses nouvelles fonctions, Anne Schwartz aura pour mission d’accélérer le déploiement du plan stratégique du Groupe en France et à l’international, aux côtés d’Antoine Castro, Président et Directeur Général de PAREF.

Elle accompagnera le développement de la démarche responsable mise en place dans le cadre du plan stratégique « Create More », qui vise à soutenir la croissance et la création de valeur pour les clients, les actionnaires et les partiesprenantes. Par ailleurs, Anne Schwartz continuera, avec le support de Nicolas Gromakowski, récemment nommé Directeur Général Délégué de PAREF Gestion, de superviser l’activité de gestion régulée pour compte de tiers.

Renforcer les relations avec les partenaires

« Je suis très honorée de cette nomination et ravie d’accompagner Antoine Castro dans le développement du Groupe PAREF, acteur majeur de la gestion immobilière et partenaire de référence en France et à l’international. Je suis heureuse d’apporter ma vision et mon expertise pour relever de nouveaux challenges et enthousiaste à l’idée de continuer à renforcer la relation de confiance avec nos clients et nos actionnaires », réagit Anne Schwartz, DGD de PAREF.

« Avoir Anne Schwartz à mes côtés est une chance et un privilège. Sa connaissance du Groupe, conjuguée à son expertise et son savoir-faire du secteur immobilier constituent des atouts indéniables pour la réalisation de nos objectifs ambitieux », ajoute Antoine Castro, Président et Directeur Général de PAREF.

Focus sur le parcours d'Anne Schwartz

Anne Schwartz est diplômée de l’ESLSCA et d’un mastère en immobilier, économie de la construction et des activités immobilières de l’université de Paris-Est Créteil. Elle débute sa carrière en gestion d’actifs avant d’occuper différents postes dans le développement immobilier et la gestion de fonds, principalement chez AXA Real Estate.

Dans ce cadre, elle devient notamment Directrice Générale Adjointe d’AXA REIM SGP, et membre du comité exécutif d’AXA IM Real Assets, en charge de la gestion de différents portefeuilles pour compte de tiers. Forte de plus de 20 ans d’expertise sur les marchés immobiliers, Anne Schwartz rejoint PAREF Gestion en 2019 en tant que Directrice Générale. Objectif, piloter le développement de l’activité de gestion pour compte de tiers.

Novaxia renforce la gouvernance de sa société de gestion

Le groupe Novaxia — spécialiste de l’investissement immobilier à impact — annonce ce jeudi 31 août adopter une organisation à Directoire et Conseil de Surveillance pour sa société de gestion, Novaxia Investissement, désormais septième collecteur national (source : ASPIM, collecte nette 1er semestre 2023).

« La mise en place de la nouvelle gouvernance de Novaxia Investissement marque un cap de croissance pour le groupe et vise à accélérer son développement, toujours autour d’un même fil conducteur : mettre le sens à profit, c’est-à-dire imaginer des modèles économiques innovants qui permettent d’opérer des transformations utiles à la société », déclare Joachim Azan, Président fondateur de Novaxia et Président du Conseil de Surveillance de Novaxia Investissement.

Composition du Directoire

Le Directoire de Novaxia Investissement sera présidé par Laurent Boissin, qui a rejoint le groupe en juillet 2023, aux côtés de Mathieu Descout et Mathilde Krieger, tous deux nommés Membres du Directoire. Le Conseil de Surveillance, présidé par Joachim Azan, accueille trois premiers membres indépendants, reconnus pour leur expertise dans les domaines de l’immobilier, de la finance, du climat et de l’investissement.

Le Directoire de Novaxia Investissement, instance collégiale, est chargé de proposer la stratégie, de la mettre en œuvre et de piloter l’entreprise. Il est composé de trois membres alliant des expertises complémentaires en matière de gestion de fonds, d’épargne et d’immobilier : Laurent Boissin, qui a rejoint le groupe en juillet 2023, est nommé Président du Directoire, aux côtés de Mathilde Krieger et Mathieu Descout, qui sont nommés Membres du Directoire.

« Je me réjouis de l'arrivée de Laurent Boissin à la présidence de ce Directoire nouvellement créé et réitère à Mathieu Descout et Mathilde Krieger, qui y siègeront avec lui, toute ma confiance. Je remercie Christian Cléret, Pierre Ducret et Thibaud Durand d’avoir accepté de nous faire bénéficier de leur expérience et de leur vision », ajoute Joachim Azan.

Conseil de Surveillance

Le Conseil de Surveillance de Novaxia Investissement est chargé de nommer le Directoire, d’approuver la stratégie et de contrôler la gestion. Présidé par Joachim Azan, Président fondateur de Novaxia, il accueille trois premiers membres indépendants, reconnus pour leur expertise dans les domaines de l’immobilier, de la finance, du climat, de l’investissement :

- Christian Cléret, administrateur et senior advisor sur les thèmes de l’immobilier et de la ville durable et inclusive ;

- Pierre Ducret, ex-« Monsieur Climat » du Groupe Caisse des Dépôts et fondateur de l’Institut de l’Economie pour le Climat (I4CE) ;

- et Thibaud Durand, Président fondateur de BoardKeeper, Family Office spécialisé dans l’investissement.

Guillaume Estève, Directeur Général Finance de Novaxia, officiera en tant que Secrétaire Général du Conseil de Surveillance. Parallèlement à ses fonctions de Président du Conseil de Surveillance, Joachim Azan se consacrera au développement de nouvelles activités et nouveaux métiers pour le groupe, autour d’un même fil conducteur : donner à chacun les moyens de transformer la société, en s’attaquant à des défis majeurs tels que la transformation du parc immobilier et son adaptation aux nouveaux usages, la transition énergétique, la préservation de la biodiversité et la ville bas carbone en général.

Le groupe LFPI finalise l’acquisition de Mandarine Gestion

Le groupe LFPI — gestionnaire d’actifs indépendant multi-stratégies en Europe, avec près de 30 Mds€ d’encours — annonce ce lundi 17 juillet avoir finalisé l'acquisition de Mandarine Gestion. Cette opération se poursuit après que le groupe LFPI a obtenu toutes les autorisations réglementaires nécessaires et satisfait à toutes les conditions suspensives.

Plus de 6 milliards d'euros d'actifs

Depuis l’entrée en négociations exclusives, des travaux approfondis ont été menés pour définir les priorités et les axes de développement du nouveau pôle de gestion d'actifs du Groupe. Ces études ont mis en évidence la pertinence stratégique du rapprochement envisagé entre Meeschaert Asset Management, filiale de gestion d'actifs du groupe LFPI, et Mandarine Gestion.

Objectif, rassembler les équipes et les expertises de Mandarine Gestion et de Meeschaert AM au sein d'une même entité — afin de créer une société de gestion forte de près de 100 collaborateurs et gérant plus de 6 Mds€ d'actifs sur l’ensemble des grandes classes d’actifs (actions, obligations, diversifiés). Ce projet de rapprochement reste soumis à l'obtention des autorisations réglementaires et à la consultation des instances représentatives du personnel.

Ce nouvel ensemble offrira à ses clients et partenaires une gamme élargie de produits d'investissement, dont les performances sont largement reconnues sur le marché. Meeschaert AM vient de se classer en deuxième position de l'Alpha League Table 2023 pour les performances de sa gestion Actions, tandis que Mandarine Gestion se place en cinquième position du même classement.

Se développer sur le marché européen

L’acquisition de Mandarine marque une étape importante dans l'évolution stratégique du groupe LFPI sur le marché des gestionnaires d’actifs indépendants et multi-stratégies en Europe. Cette opération s’inscrit dans l’objectif du groupe LFPI de constituer une plateforme globale d'investissement pour une clientèle variée et internationale, de renforcer son offre en gestion d'actifs cotés et de conforter sa position sen l’investissement responsable (ISR, Solidaire).

« Nous nous réjouissons de pouvoir mener à bien notre projet d’entreprise qui vise à nous positionner comme un acteur de premier plan dans notre secteur. Cette acquisition marque en effet une étape déterminante dans notre ambition de créer une plateforme globale de solutions d'investissement », déclare Fabien Bismuth, Président du groupe Meeschaert (groupe LFPI).

« La complémentarité entre Meeschaert Asset Management et Mandarine Gestion offre une opportunité unique de créer de la valeur pour nos clients et notre Groupe. L'expérience et l'expertise de Mandarine Gestion renforceront indéniablement notre offre tout en restant fidèles à nos principes éthiques et responsables », ajoute-il.

« Cette union permettra de poursuivre et de renforcer notre engagement à offrir une gestion performante et de conviction à nos partenaires, tout en continuant de pratiquer une finance responsable et utile à l’économie, grâce à notre ADN commun », commente Marc Renaud, Président de Mandarine Gestion.

« Notre présence sur le sol européen va aider le nouvel ensemble à accélérer son développement international tandis que nos forces commerciales combinées auront plus de cordes à leurs arcs pour répondre aux besoins des clients, actuels et futurs, ainsi qu’aux enjeux de l’industrie », conclut-il.

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

La Banque Postale et Aegon prolongent leur partenariat en asset management

La Banque Postale — filiale à 100 % du groupe La Poste — et Aegon Asset Management (Aegon AM) annoncent ce mercredi 5 juillet l’extension jusqu’en 2035 de leur partenariat en asset management dans leur société commune LBP AM. La première prise de participation d’Aegon AM dans la société commune avec La Banque Postale date de 2015. Aegon détient une participation de 25 % dans LBP AM.

« Nous sommes ravis de poursuivre notre partenariat avec Aegon pour les 12 prochaines années. Nous continuerons ensemble à developper les solides franchises et capacités de LBP AM et de LFDE que ce soit en France ou à l’international afin de capter la croissance des activités de gestion d’actifs multi-spécialiste de conviction et de finance durable », déclare Philippe Heim, président du directoire de La Banque Postale.

Acquisition de LFDE

Le prolongement du partenariat a été conclu à un moment charnière pour LBP AM alors que cette dernière vient de finaliser l’acquisition de La Financière de l’Echiquier (LFDE). Avec des actifs sous gestion cumulés de 67 Mds€ à fin 2022, cette acquisition consolide la position de LBP AM sur la gestion d’actifs multi-spécialiste de conviction et de la finance durable en France et en Europe. Elle étend également sa présence plusieurs pays européens, élargit son offre de produits et donne accès à de nouvelles opportunités en matière de canaux de distribution tiers.

La Banque Postale et Aegon AM ont participé à l’augmentation de capital de LBP AM pour soutenir l’acquisition de LFDE qui permettra d’accélérer la croissance de LBP AM dans les activités de gestion d’actifs multi-spécialiste. LFDE offira également de nouveaux canaux de distribution pour la distribution des produits LBP AM et Aegon AM.

Développement d'Aegon

L’extension du partenariat et le soutien à l’acquisition de LFDE sont en ligne avec le plan stratégique de La Banque Postale à horizon 2030. Objectif, diversifier ses activités et d’accélérer la croissance de son activité de gestion d’actifs en France et à l’international. Par ailleurs, cette dynamique permet à Aegon d'investir et d'accompagner la croissance de ses différentes participations dans Aegon International et Aegon Asset Management.

« Nous sommes impatients de continuer à mettre en oeuvre notre partenariat à succès avec La Banque Postale au cours de la prochaine décennie. L'acquisition de LFDE donne à LBP AM l'impulsion nécessaire pour se développer sur de nouveaux marchés et canaux de distribution et nous nous félicitons de l'opportunité de participer activement à sa croissance future », ajoute Lard Friese, directeur general d’Aegon.

La Banque Postale Asset Management devient LBP AM

La Banque Postale Asset Management (LBP AM) — filiale de gestion d'actifs, détenue à 75 % par La Banque Postale et 25 % par Aegon Asset Management — annonce ce jeudi 15 juin prendre le nom LBP AM, avec un changement d'identité visuelle. Ce changement s'accompagne d'un nouveau site internet et d'une campagne publicitaire (print et digitale) en France et en Europe. Celle-ci sera soutenue par un dispositif de communication sur LinkedIn.

Objectif, se positionner en tant qu’acteur incontournable de la gestion de conviction multi-spécialiste 100 % ISR. LBP AM entend ainsi moderniser la marque et sa visibilité, tout en affirmant son attachement à son principal actionnaire La Banque Postale. Ce nom « court et percutant » permet de « conserve la filiation naturelle à La Banque Postale et au groupe La Poste » indique la société de gestion dans un communiqué.

Source : LBP AM

Développer la société de gestion

En 2023, LBP AM accélère son développement avec le projet d’acquisition de La Financière de l’Echiquier (LFDE). LBP AM connaît actuellement une forte croissance auprès des clients tiers en France et en Europe. Par ailleurs, LBP AM élargit son offre sur les actifs non cotés. LBP AM renforce sa relation affinitaire avec ses clients investisseurs. Son nouveau nom s'adapte à l'écosystème international, un atout pour l’exploration de nouveaux marchés européens.

Cette identité se veut plus fédératrice vis-à-vis de l’ensemble des clients tiers (clients externes aux réseaux du groupe La Banque Postale). Cette évolution « exprime notre mission : valoriser le capital financier, naturel et humain et accompagner les transitions durables des clients ; et une promesse : des convictions au service de toutes les performances » financières, environnementales et sociales » indique LBP AM dans un communiqué.