Scalable Capital — plateforme d'investissement en Europe — annonce ce mardi 3 octobre le lancement d'une nouvelle forme d’ETF obligataires appelés « iBonds ». Ces fonds indiciels sont émis par BlackRock, qui lance pour la première fois en Europe ces ETF obligataires — à savoir un ensemble diversifié d’obligations ayant des dates d’échéances similaires. Une fois à échéance, ces ETF apportent un montant final aux investisseurs, en plus des paiements d’intérêts réguliers.

En tant que néo-courtier, Scalable Capital offre aux particuliers des produits d’investissements à travers une gamme de produits à revenu fixe. Avec iShares iBonds, les clients ont accès à une série de produits qui combinent diversification, liquidité et négociabilité d’un ETF avec l’échéance fixe d’une obligation. Cette gamme de produits obligataires lancée par BlackRock n’était jusqu’à présent disponible qu’aux États-Unis.

Europe, retour en force de l'obligataire

« Avec le redressement des taux d’intérêt en Europe, les obligations sont redevenues une classe d’actifs pertinente. Si l’investissement en actions est facilement accessible aux investisseurs particuliers, ce n’est pas le cas des obligations (investissements ponctuels élevés, avec un risque concentré sur une entreprise ou un pays, et des structures complexes). Notre ambition est justement de changer cela, notamment en aidant à la stabilisation des portefeuilles, surtout sur les marchés volatiles », déclare Marc Braun, Country Manager France chez Scalable Capital.

« Nous sommes ravis d’élargir l’accès au marché obligataire et de rendre l’investissement accessible et abordable pour tous. Les ETF iBonds sont conçus pour arriver à maturité comme une obligation, se négocier comme une action et se diversifier comme un fonds - le tout au sein d’une enveloppe d’ETF rentable et transparente », ajoute Christian Bimueller, Head of Digital Distribution Continental Europe for iShares and Wealth chez BlackRock.

iBonds, les avantages de l’obligation et de l’ETF

Les ETF obligataires ont été très demandés pendant le S1 2023. Sur cette période, ils ont dépassé pour la première fois les 2 000 Mds$ au niveau mondial, selon les données de BlackRock. Dans l’environnement de l’investissement européen, marqué par de faibles taux d’intérêt, il n’était pas possible depuis plus d’une décennie d’obtenir des rendements attrayants sur des obligations à risque modéré. L’augmentation des taux d’intérêt a changé la donne.

Les iBonds combinent les avantages d'un investissement en obligations individuelles, avec ceux d'un ETF classique. Contrairement à l'investissement direct dans des obligations, le risque se répartit entre de nombreux émetteurs de différents secteurs et pays. Il est aussi possible d'acheter et de vendre en bourse à tout moment. Les investisseurs bénéficient des mêmes avantages que pour les investissements obligataires classiques, à savoir la durée fixe des iBonds ainsi que des paiements d'intérêts réguliers et un rendement prévisible à l'échéance.

Elargissement continu de l'offre de taux d'intérêt

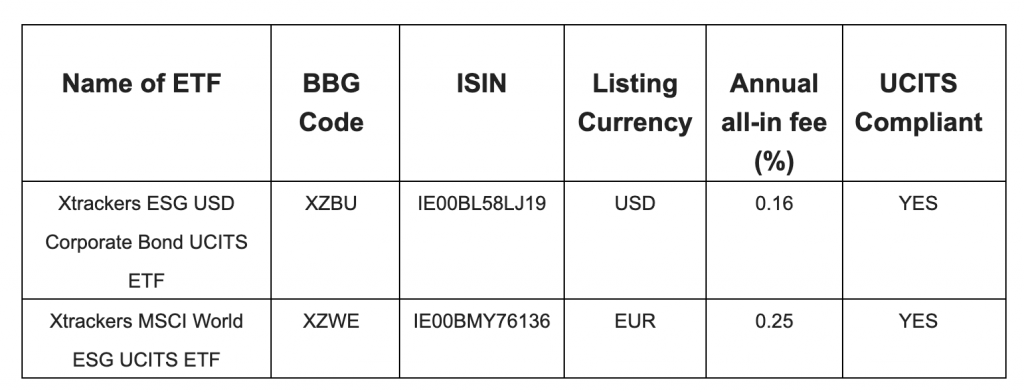

Dans l'offre initiale, les iBonds seront disponibles avec des obligations d'entreprises de première qualité libellées en euros ou en dollars américains avec des échéances de trois ou cinq ans. Dans le Scalable Broker, les iBonds peuvent être achetés sans frais d'ordre - dans le cadre du partenariat PRIME avec BlackRock - à partir d'un volume d'ordre de 250 euros. Les plans d'épargne sont également gratuits - à noter que dans les deux cas, les coûts des produits, les spreads et les incitations peuvent toutefois s'appliquer.

Avec un taux d'intérêt de 2,6 % par an sur les liquidités dans PRIME+ et un grand choix d’ETF obligataires sur la plateforme, Scalable Capital offre aujourd'hui de nombreuses opportunités de pouvoir bénéficier de taux d'intérêt plus élevés.