Flat tax : la CNCEF s’oppose à son augmentation

Marchés financiers : les dividendes ne connaissent-ils pas la crise ?

Marchés financiers : ballons de baudruches

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

La SCPI Epsilon 360° confirme ses ambitions avec une performance globale de plus de 7% en 2022 et une valeur de reconstitution par part de 9 % supérieure au prix de souscription

Andràs Boros, Président d’Epsilon Capital : « Notre ADN immobilier est celui des actifs de petite taille, moins exposés à la concurrence des grands investisseurs institutionnels. Notre structure à taille humaine facilite les prises de décision rapides, un élément que nous jugeons déterminant dans un marché devenu très concurrentiel ».

Epsilon 360°, une stratégie différenciante qui fait ses preuves

Lancée fin 2021, la SCPI Epsilon 360°, labellisée ISR, est investie dans l’immobilier tertiaire (commerces, santé, bureaux, activité, santé, logistique…), exclusivement sur des actifs de taille unitaire inférieure à 10 M€. Grâce à une stratégie opportuniste, la SCPI sélectionne des actifs répondant au profil optimal en matière de risque, de rendement et de valorisation avec 2 objectifs : un taux de distribution durablement supérieur à 6% et un profil de risque similaire à celui des SCPI plus matures du marché.

Au terme de l’année 2022, la SCPI Epsilon 360° confirme ses ambitions en termes de performances et affiche un taux de distribution en année pleine1 de 6,08 % net de frais de gestion et un rendement global immobilier2 de 7,05%.

Par ailleurs, la valeur de reconstitution estimée 3 par part de la SCPI s’élève à 272,58 € à fin 2022. Calculée sur la base des valeurs d’expertise du patrimoine à fin 2022, cette valeur est supérieure de 9% au prix de souscription actuellement en vigueur de 250 €. Cette performance illustre toute la pertinence de la stratégie d’investissement sélective et opportuniste dédiée aux « smallcaps ».small

Léonard Hery, Directeur Général d’Epsilon Capital : « Dans un contexte où le marché immobilier cherche de nouveaux repères en matière de valorisation suite à la hausse brutale des taux d’intérêt, cela permet à Epsilon 360° d'aborder l'année 2023 avec confiance. »

Depuis son lancement, Epsilon 360° a collecté plus de 40 M€, investis à 11% en Ile de France, 44% en métropoles régionales et 45% dans les villes moyennes. Le patrimoine est diversifié avec environ 50% du patrimoine investi dans des commerces, notamment de périphérie, et environ 30% dans des locaux mixtes bureaux/activités.

A date, la SCPI compte plus de 600 associés, 17 actifs avec 28 locataires, dont des grandes enseignes comme Grand Frais, Carrefour, Auchan, La Vie Claire, Babilou, Marie Blachère, Générale d’Optique, Action… avec un taux d’occupation de 100%. La taille moyenne des actifs est de 2,4M€ à ce jour.

Epsilon 360°, la première SCPI dédiée aux actifs « smallcaps »

Dès son lancement fin 2021, la SCPI Epsilon 360° a bénéficié d’une forte dynamique avec un capital initial de plus de 16 M€. Le fonds a en effet été soutenu par plus de 84 associés fondateurs qui ont fait confiance à l’équipe de gestion, qui a elle-même investi 3M€ dans la SCPI, fait relativement inédit dans l’univers des SCPI.

Sur un marché des SCPI où la tendance est à une internationalisation croissante, la SCPI Epsilon 360° a fait le choix d’être investie uniquement en France, dans les grandes et moyennes métropoles et sur des actifs dont la taille unitaire est très généralement entre 1 et 5 M€, un segment qui selon Epsilon Capital offre de très nombreuses opportunités et qui est moins exposé à la concurrence des grands investisseurs institutionnels qui se positionnent quasi exclusivement sur des grosses transactions.

Epsilon 360° est accessible à partir de 1.000€ (4 parts à 250€) avec des frais d’entrée parmi les plus faibles du marché, 5% contre 8 à 12% pour la majorité. Les épargnants ont pu bénéficier dès mars 2022 d’une distribution mensuelle des dividendes.

Distribuée majoritairement par les professionnels du patrimoine, Epsilon 360° est disponible en direct, en assurance vie, à travers l’épargne programmée, le réinvestissement des dividendes et le démembrement de propriété, avec une souscription entièrement digitalisée.

Marchés actions : la résilience des dividendes

Fiscalité du capital : le ruissellement ne fonctionne pas, selon France Stratégie

Marchés financiers : quand le Yin et le Yang font le yoyo

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

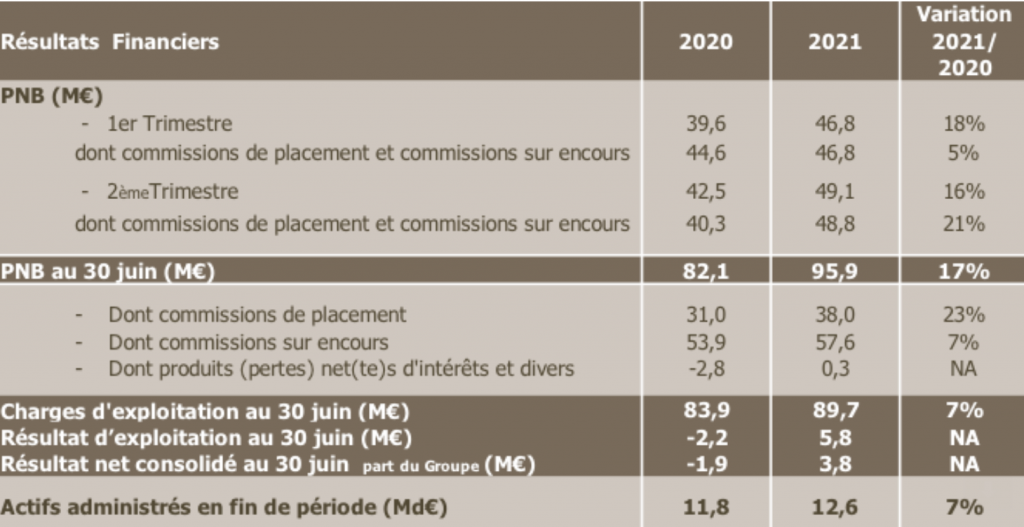

UFF – 1er semestre 2021 : une collecte de retour à son niveau d’avant crise et des résultats en progression

- Collecte commerciale de 779 M€ (+34%) portée par la hausse de la productivité du réseau

- PNB de 95,9 M€ (+17%) grâce à la progression des commissions de placement

- Résultat net de 3,8 M€ à comparer à une perte de 1,9 M€ au 1er semestre 2020

Faits marquants :

Le 1er semestre a été marqué par une performance commerciale au rendez-vous, avec une productivité commerciale qui s’établit à 0,96 M€ par conseiller, en croissance de +35% par rapport à l’année précédente et de +19% par rapport au 1er semestre 2019. Cette performance a permis de retrouver le niveau de collecte commerciale de 2019 malgré une équipe commerciale dont l’effectif se stabilise autour de 742 conseillers au 1er semestre 2021, contre 756 au 1er semestre 2020 et 878 au 1er semestre 2019.

Le nouveau système de rémunération commerciale – Proxima – en vigueur depuis le 1er janvier 2020 a favorisé un meilleur pilotage de l’activité, notamment au travers de la mise en œuvre d’objectifs commerciaux. Dans le même temps, ce nouveau contrat de travail a conduit à une hausse des coûts fixes du réseau commercial qui, conjuguée à la diminution des marges sur les commissions de placement, en particulier sur le secteur Immobilier, pèse sur la performance financière de l’UFF. Cette performance ressort en amélioration significative au 1er semestre 2021, comparée au 1er semestre 2020, mais reste pénalisée par rapport à son niveau d’avant-crise.

779 M€ de collecte commerciale[1], en progression de 34%

La collecte commerciale du réseau salarié augmente de +31% à 715 M€ et retrouve son niveau du 1er semestre 2019 (711 M€). Cette évolution favorable est observée sur tous les secteurs d’activité : l’« Assurance-vie » est en progression de +37%, avec une proportion de contrats en Unités de Compte qui reste stable à 62% ; le secteur « Immobilier » est également en hausse avec des ventes en Immobilier direct qui progressent de +4% et de +38% pour les SCPI ; enfin, les secteurs « Entreprise » et « Valeurs mobilières » progressent sensiblement avec respectivement des variations de +15% et +69%.

La collecte commerciale des réseaux d’indépendants suit cette tendance avec une hausse de +66% et des rattachements de portefeuilles assurantiels détenus par les CGPI affiliés au groupement CGPE de 51 M€ sur le 1er semestre 2021.

Un Résultat Net à 3,8 M€ porté par des commissions de placement en hausse de +23%

La collecte nette[2] s’améliore par rapport au 1er semestre 2020 (-89 M€) grâce à la hausse de la collecte commerciale mais reste négative au 30 juin 2021 à -70 M€ du fait de la hausse des sorties (rachats et sinistres).

Les actifs administrés en fin de période s’établissent à 12,6 Mds€, en augmentation de +7% par rapport au 1er semestre 2020, grâce à des variations de cours positives (+399 M€), alors que le 1er semestre 2020 avait pâti d’un effet prix défavorable (-462 M€).

Le Produit Net Bancaire progresse de +17%, à 95,9 M€, sous l’effet, d’une part, de la hausse des commissions de placement (+23% à 38 M€), en retrait toutefois par rapport au 1er semestre 2019 (42,6 M€) et, d’autre part, d’une hausse des commissions sur encours (+7%) en phase avec la progression des actifs administrés sur la période. Le résultat financier ressort enfin à +0,3 M€ alors que celui du 1er semestre 2020 (-2,8 M€) avait été fortement pénalisé par le choc des marchés de la fin du mois de mars 2020.

Les charges d’exploitation augmentent de +7% par rapport à l’an dernier, portées par des rémunérations commerciales en hausse de +15%, largement tirées par la dynamique commerciale alors que les charges de personnel administratif et les frais généraux sont globalement stables.

Le Résultat d’Exploitation est en progrès à +5,8M€ porté par la hausse de 17% du PNB. Le Résultat Net consolidé s’élève à +3,8 M€, à comparer à une perte de -1,9 M€ au 1er semestre 2020, période la plus fortement impactée par la pandémie du Covid-19 et ses conséquences. Il ressort néanmoins en baisse par rapport à son niveau du 1er semestre 2019 (10,4 M€), traduisant la baisse des marges sur le placement et l’augmentation des charges d’exploitation commerciales, dans un contexte de maîtrise des frais généraux et administratifs.

Structure financière et politique de dividendes

La structure bilancielle consolidée est saine avec une trésorerie de 205 M€ (contre 215 M€ au 31/12/2020), qui comprend des placements (123 M€) investis majoritairement en supports obligataires. Les dettes et les créances d’exploitation sont exclusivement à court terme.

Les capitaux propres consolidés s’élèvent à 174 M€, à un niveau proche du 31 décembre 2020 (171 M€). Ces indicateurs traduisent la solidité financière du Groupe UFF, satisfaisant ainsi largement les exigences réglementaires, avec un ratio de solvabilité à 29,76% et un ratio de liquidité à un mois (LCR) de 1 876%.

Le Conseil d’administration, réuni le 29 juillet 2021 pour arrêter les comptes semestriels, a souhaité rappeler que ce niveau de fonds propres élevé résulte d’une part du solde des ressources générées par la cession de PREIM en 2018 et d’autre part de la suspension en avril 2020 du versement du solde du dividende prévu (3€/action). Cette quote-part de fonds propres de près de 49 M€ fera l’objet d’un suivi spécifique par le Conseil d’administration.

Compte tenu de la décision de la Banque Centrale Européenne communiquée le 23 juillet dernier de ne pas prolonger sa recommandation concernant les dividendes au-delà de septembre 2021 et précisant que les prochaines décisions relatives aux versements de dividendes devront être prises au quatrième trimestre de l’année, le Conseil d’administration proposera ses orientations en matière de distribution de dividendes – en ce compris un possible versement d’acompte sur dividende dès le 4ème trimestre 2021 - une fois les restrictions temporaires effectivement levées et après un dialogue approfondi avec l’Autorité de Contrôle Prudentiel et de Résolution.

Perspectives

Avec la prolongation de la pandémie et de ses impacts sur les conditions opérationnelles, la priorité a été donnée à l’amélioration du quotidien des équipes du réseau et de la gestion, au travers d’initiatives d’efficacité opérationnelle visant par exemple à accélérer la modernisation des outils, à améliorer les process et la transversalité. Les priorités de début d’année restent quant à elles également d’actualité :

- L’investissement dans le réseau commercial, dans un contexte d’augmentation de la productivité des conseillers, qui vient confirmer l’ambition de recrutement et d’intégration de nouveaux talents commerciaux au sein du Groupe UFF ;

- La satisfaction de nos clients, qui reste au cœur des enjeux de transformation des outils et des processus du Groupe ;

- La maîtrise des charges d’exploitation, avec un objectif de recorréler davantage la rémunération du réseau commercial à sa performance dès 2022. A ce titre, et comme prévu dans l’accord entré en vigueur au 1er janvier 2020, le Groupe UFF et les partenaires sociaux ont ouvert les discussions pour partager les enseignements de la 1ère application du nouveau contrat de travail.

Autres informations

Les commissaires aux comptes ont réalisé un examen limité des comptes consolidés. Le rapport financier semestriel sera déposé auprès de l’AMF et mis à la disposition du public sur le site internet de la société dans les délais réglementaires.

La présentation détaillée des résultats du 1er semestre 2021 sera également disponible sur le site internet de l’UFF, rubrique « Actionnaires » (http://www.uff.net/actionnaires-investisseurs/74), le 30 juillet 2021.

En raison de l’intégration opérationnelle des activités du Groupe, les comptes individuels de la société sont difficilement interprétables isolément. Le résultat net social du 1er semestre 2021 de l’Union Financière de France Banque se traduit par un bénéfice de 22,8 M€.

Le Groupe Aviva France, société mère de l’Union Financière de France Banque, est considéré comme « partie liée ». Les relations opérationnelles entre les sociétés du Groupe de l’Union Financière de France Banque et le Groupe Aviva France concernent l’activité d’Assurance vie, la gestion financière de certains OPCVM, des opérations de placement et des prestations informatiques.

Pour rappel, le 23 février 2021, Aviva Plc a annoncé être entré en négociations exclusives avec Aéma Groupe (créé en janvier dernier à la suite du rapprochement entre Aésio et Macif) concernant la cession de sa filiale Aviva France. Le périmètre de l’opération comprend les activités d'Assurance vie, d'Assurance générale et de Gestion d'actifs en France, ainsi que sa participation (75%) dans UFF. Le 12 juillet 2021, l’opération a reçu un avis favorable de l’Autorité de la concurrence.

Investissement responsable : LBP AM et Tocqueville Finance réaffirment leur engagement actionnarial

Pionniers de l’investissement responsable et gérant de conviction multi-spécialiste, La Banque Postale Asset Management (LBP AM) — société de gestion de La Banque Postale — et sa filiale Tocqueville Finance, dressent ce mercredi 21 juillet le bilan de la saison 2021 des assemblées générales (AG) et de leur politique d’engagement actionnarial.

Cohérence avec sa raison d'être

LBP AM a exercé son droit de vote sur plus de 90 % de ses investissements en actions lors de 630 Assemblées Générales, organisées par 586 sociétés dans 27 pays. Cette saison a été l’occasion pour LBP AM de « marquer une nouvelle étape dans son engagement en faveur de la transition juste, en termes de climat, de biodiversité, de respect pour les droits humains et, plus globalement, en matière de responsabilité sociale des entreprises ».

Cette position — cohérente avec la raison d’être de La Banque Postale — s’est traduite par le soutien aux résolutions externes (ou résolutions d’actionnaires) qui encouragent les entreprises à adopter des pratiques plus responsables, mais également par l'analyse des résolutions extra-financières proposées par les entreprises elles-mêmes (telles que le « Say on climate »). Dans ce cadre, LBP AM a soutenu 91 % des résolutions d’actionnaires relatives aux sujets environnementaux et sociaux.

Par ailleurs, sur les 10 477 résolutions votées, LBP AM n’en a pas soutenu 2 922 — soit 28 % du total des votes exprimés. Les votes en ce sens portaient principalement sur les élections au conseil (diversité, indépendance), les rémunérations des dirigeants, et les autorisations financières.

Enjeux ESG, au cœur des AG 2021

Dans le bilan des AG 2021 auxquelles le groupe a participé, LBP AM souligne l'importance des enjeux environnementaux, sociaux et de gouvernance (ESG). Parmi eux, figurent notamment :

- Le « Say on Climate », une nouveauté qui doit encore porter ses fruits ;

La saison 2021 des AG a mis en exergue l’émergence de la prise de conscience environnementale au sein des entreprises, notamment à travers les résolutions « climatiques ». LBP AM se réjouit que le climat fasse ainsi l’objet d’un dialogue formel et public entre les entreprises et leurs actionnaires et a soutenu 10 résolutions « Say on Climate » sur les 14 auxquelles elle a voté.

Toutefois, certaines stratégies de transition énergétique présentées étaient parfois « insuffisamment précises et ambitieuses ». LBP AM continuera d’être attentif au suivi et à la précision des objectifs de réduction des émissions de gaz à effet de serre (GES), et à leur alignement avec la trajectoire de l’Accord de Paris sur le climat. Elle s’engage également à poursuivre le dialogue engagé avec le management de plusieurs sociétés pour les accompagner dans le processus complexe de transition.

- Des progrès en matière de rémunération des dirigeants ;

Filiale d’un groupe public, LBP AM fait de la modération des rémunérations des dirigeants un principe de vote important, afin de préserver la cohésion sociale. A ce titre, elle constate les efforts mis en œuvre par certains dirigeants — qui ont renoncé à une partie de leur rémunération en période de crise. Le renforcement des critères RSE dans la rémunération variable est aussi une tendance positive observée en 2021. Le taux d’opposition aux résolutions relatives aux rémunérations s’est élevé à plus de 40 %.

- A la recherche du « juste dividende » ;

Convaincue que la crise sanitaire et économique exige que les investisseurs contribuent aux efforts collectifs au même titre que les autres acteurs économiques (entreprises, salariés, fournisseurs, pouvoirs publics), LBP AM avait encouragé en 2020 la réduction des dividendes, voire leur suppression si nécessaire.

En particulier, LBP AM recommandait le non-versement dès lors que le groupe avait fait appel à l’aide de l’Etat et des pouvoirs publics — garantie publique de certains financements, recours au chômage partiel, etc. En 2021, LBP AM s’est opposée à près de 10 % des dividendes et 15 % des rachats d’actions.

Politique de vote...

En parallèle de sa politique de vote, LBP AM s’est une nouvelle fois associée à plusieurs initiatives de place dont :

- 30 % Club France Investor Group : LBP AM s’est associée à 5 autres sociétés de gestion, représentant près de 3 000 milliards d’euros d’actifs sous gestion, afin d’accroître la représentation des femmes au sein des instances dirigeantes du SBF 120 de sorte qu’elle atteigne au moins 30 % en 2025. Maintenant composé de douze membres, le Groupe d’Investisseurs ne vise pas la mise en place de quotas obligatoires, mais soutient une approche volontaire visant à réaliser un changement significatif et durable au sein des entreprises.

- Climate Action 100+ : aux côtés de près de 600 investisseurs, LBP AM est membre actif de l’initiative qui incite les plus grands émetteurs de gaz à effet de serre au monde à réduire leurs émissions et à améliorer leur gouvernance sur le climat. LBP AM a notamment participé aux échanges collectifs avec TotalEnergies et avec Engie.

- Forum pour l’Investissement Responsable : LBP AM soutient activement les travaux du FIR, et en particulier leur campagne annuelle de questions écrites aux entreprises du CAC40 à l’occasion de leurs assemblées générales. Le FIR a posé en 2020 et en 2021 douze questions sur des thèmes tels que la biodiversité, le salaire décent ou la fiscalité.

- Finance for Tomorrow : LBP AM a également rejoint la 1ere coalition mondiale d’engagement initiée par Finance for Tomorrow, qui représente 3 600 milliards d’euros, pour promouvoir une transition socialement juste vers des économies bas-carbone

...et initiatives fortes

« Cette saison 2021 des assemblées générales a confirmé, après une saison 2020 marquée par le choc de la crise sanitaire, la montée en puissance des thèmes chers à LBP AM en matière de transition juste » explique Guillaume Lasserre, Directeur adjoint de la Gestion de LBP AM.

« Les différentes résolutions déposées en matière de transition énergétique, de lutte contre les discriminations ou encore de rémunération de dirigeants tout comme les premières initiatives de Say on Climate proposées à cette occasion par plusieurs entreprises illustrent cette prise de conscience et l’évolution favorable des pratiques des entreprises », ajoute-il.

« Et parce que nous sommes convaincus que notre rôle d'actionnaire est un vecteur important d'impact dans l'alignement des sociétés sur les meilleures pratiques, LBP AM s’est efforcée d’intensifier encore son dialogue actionnarial avec les entreprises, outil clé pour améliorer l’analyse des résolutions, expliquer de façon constructive les motivations de nos oppositions et accompagner la transition juste de leurs activités », conclut-il.