Les A-Notations, par Anacofi Services : BNP Paribas Asset Management

BNP Paribas Asset Management (BNP PAM) regroupe les activités de gestion d’actifs du Groupe BNP Paribas. Fin 2020, les encours représentaient 482 Mds€ (+21 % sur 2018).

Infrastructures du Groupe

La société de gestion a été constituée et enregistrée en 1980 comme SAS et filiale à 100 % ; de ce fait, l’ensemble des données comptables et financières apparaissent consolidées au niveau du groupe BNP Paribas.

Agréée en 1996 par l’AMF, BNP Paribas AM s’appuie sur les infrastructures du Groupe ; la société bénéficie de la cotation en bourse de BNP Paribas SA ainsi que de sa notation : A+ par S&P, Aa3 par Moody’s et AA6 par Fitch. La société de gestion est elle-même notée par Fitch et a obtenu la notation « excellent » en 2017.

Epargne d'investissement

Au 30 septembre 2020, BNP Paribas indiquait un ratio Tier 1 de 14,1 %. La société propose une large gamme de produits d’épargne d’investissement répartie sur l’ensemble des classes d’actifs et s’adressant à un large spectre de clientèle dont les CGP.

Les grandes fonctions (RCCI, risques, juridique, commercial) sont organisées et structurées en interne au sein de filiales spécialisées, avec le souci du respect de la déontologie règlementaire. Chacune de ces fonctions est organisée à partir d’une direction qui est entourée d’équipes spécifiques dédiées à ces domaines.

BNP Paribas AM annonce le premier closing du fonds European Infrastructure Debt

BNP Paribas Asset Management (BNPP AM) — filiale du groupe BNP Paribas, spécialisée en gestion d'actifs — annonce ce lundi 12 juillet le premier closing du fonds BNP Paribas European Infrastructure Debt Fund II (Infra Debt II), avec des engagements de 300 millions d'euros de la part d'investisseurs institutionnels européens.

Investissement alternatif

Infra Debt II est un fonds d'investissement alternatif, structuré sous la forme d'une SICAV-RAIF luxembourgeoise lancé en avril 2021. La période de commercialisation se terminera en avril 2022. Le fonds affiche un hard cap de 1 milliard d'euros. Il investit dans de la dette senior en Europe dans de nombreux secteurs de l'infrastructure — notamment en infrastructures digitales et énergies renouvelables.

Le fonds cible également des opportunités dans les services aux collectivités et les infrastructures sociales. Infra Debt II fait suite au succès d'un premier fonds senior de dette d'infrastructure lancé fin 2017 par BNPP AM, ayant levé 474 millions d'euros d'actifs et désormais entièrement déployé.

Des engagements pour Infra Debt II ont été reçus de compagnies d'assurance, de fonds de pension et de corporates au Royaume-Uni, en France et en Belgique, d'autres investisseurs étant attendus en Europe et en Asie. Huit investissements sont déjà engagés pour un montant d'environ 250 millions d'euros, dans la fibre optique, les infrastructures sociales, les utilities et l'énergie renouvelable.

Intégrer les critères ESG

Infra Debt II vise à générer des rendements stables à long terme pour les investisseurs, tout en préservant le capital investi. Le fonds respecte une politique ESG rigoureuse qui s'appuie sur l'analyse du Sustainability Centre de BNPP AM.

Afin de construire un portefeuille durable associé à un reporting ESG de qualité, l'équipe de gestion utilise des études d'impact indépendantes pour évaluer les émissions de gaz à effet de serre (GES) induites et évitées, la contribution environnementale nette et l'alignement des activités financées sur les objectifs de l'Accord de Paris sur le climat.

Le fonds est activement géré au sein du pôle d'investissement Dette Privée & Actifs Réels (PDRA) de BNPP AM. PDRA propose une large gamme d'investissements en dette privée dans les domaines de la dette d'entreprise, de la dette d'infrastructure, de la dette immobilière et du financement structuré, et gère des actifs pour un montant total de 9 milliards d'euros au 31 mars 2021.

Dette européenne

« La dette européenne liée aux infrastructures s'est révélée très résistante face à un environnement de marché caractérisé par une incertitude et une volatilité accrues durant la pandémie. Un phénomène largement reconnu par les investisseurs, combiné aux rendements durables à long terme offerts par la classe d'actifs, qui se sont reflétés dans le soutien que nous avons reçu de la part de nos clients pour notre deuxième fonds de dette senior », déclare Karen Azoulay, Head of Infrastructure Debt chez BNP Paribas Asset Management.

« Les énergies renouvelables et les infrastructures digitales sont deux domaines d'activités clés du fonds, bénéficiant d'une demande croissante et offrant des opportunités intéressantes de déploiement de capital », ajoute-elle. BNPP AM a récemment publié une étude examinant l'impact de la pandémie de Covid-19 sur la dette européenne liée aux infrastructures et les perspectives de la classe d'actifs dans l'environnement post-pandémie.

L'étude « European Infrastructure Debt : Resilient And Essential In The Post-Covid Environment » souligne que la résilience éprouvée de la dette d'infrastructure est particulièrement attractive pour les investisseurs en quête de revenus stables à des niveaux de volatilité peu élevés, tandis qu'elle bénéficie de tendances à long terme telles que la transition énergétique et la digitalisation.

Gestion thématique : BNP Paribas AM lance un fonds sur la croissance inclusive

BNP Paribas Asset Management (BNPP AM) — filiale de gestion d'actifs de la banque BNP Paribas — annonce ce mardi 23 février la restructuration du fonds « BNP Paribas Human Development », qui prend désormais le nom de « BNP Paribas Inclusive Growth ». Objectif, développer une nouvelle stratégie d'investissement axée sur la croissance inclusive afin de réduire les inégalités liées au revenu, à l'éducation, au genre, à l'origine ethnique, à l'origine géographique, l'âge, ou le handicap.

Dimension sociale et performance financière

L'évolution de ce fonds s'inscrit pleinement dans la stratégie Global Sustainability de BNPP AM, dont l'Egalite et la Croissance Inclusive constituent — aux côtés des thématiques de la transition énergétique et l'environnement — l'un des trois piliers clés. Cette thématique constitue une composante essentielle des scores environnementaux, sociaux et de gouvernance (ESG) des entreprises ; la dimension sociale est d'ailleurs mise en exergue par la crise économique et sanitaire actuelle.

Labellisé investissement socialement responsable (ISR) en France, « BNP Paribas Inclusive Growth » investit dans des entreprises « qui contribuent positivement à la diversité et à l'inclusion » explique BNPP AM. Sa stratégie d'investissement repose sur cinq grands challenges sociaux, identifiés comme causes majeures des inégalités :

- préserver les plus fragiles de la précarité ;

- favoriser la mobilité sociale ;

- développer une offre de qualité accessible au plus grand nombre ;

- respecter l'éthique des affaires ;

- promouvoir la décarbonation et la biodiversité.

BNPP AM s'appuie sur « la conviction que la croissance inclusive est créatrice de performances financières durables et d'une meilleure gestion des risques à long terme ». Le fonds « BNP Paribas Inclusive Growth » vise à offrir aux investisseurs institutionnels et épargnants des rendements attractifs, « tout en contribuant à une économie qui crée des opportunités pour tous ».

Méthodologie propriétaire...

BNPP AM développe une méthodologie d'évaluation propriétaire, qui associe l'expertise de son département de recherche quantitative et les capacités d'analyse des données extra-financières par son équipe d'experts en analyse ESG. Toutes les valeurs sont ainsi notées sur 100, en fonction d'indicateurs ESG associés à une gamme spécifique de critères « croissance inclusive » dont notamment :

- les contrats de travail ;

- les conditions de travail ;

- l'égalité salariale ;

- la diversité des profils au sein de l'entreprise ;

- le pourcentage de femmes managers ;

- la présence de femmes aux postes de direction ;

- le management des talents ;

- la formation professionnelle ;

- l'offre de produits et services à destination des consommateurs à faible revenu ;

- le politique de rémunération des dirigeants.

...pour déterminer un score inclusif

Le « score inclusif » final attribué à chaque société est établi sur la base d'une surpondération des critères sociaux — qui comptent pour 65 % du score inclusif, contre 20 % pour les critères de gouvernance et 15 % pour les critères liés à l'environnement. Il permet ainsi d'identifier les spécialistes de la croissance inclusive. Les entreprises obtenant une note inférieure à 20 sur 100 sont automatiquement exclues de l'univers d'investissement.

Cette approche sélective permet à BNP Paribas Inclusive Growth de répondre à l'ensemble des Objectifs de Développement Durable des Nations Unies au travers de la thématique du fonds. Quatre objectifs sont adressés en priorité : l'accès à des emplois décents, la réduction des inégalités, l'égalité entre les sexes et la lutte contre la pauvreté.

Creuser la thématique sociale

« En intégrant des indicateurs de performance spécifiques d'une entreprise, tels que le taux de rotation des effectifs ou la diversité au sein du conseil d'administration notre modèle propriétaire permet de filtrer l'univers d'investissement. Sur le millier d'entreprises ainsi retenues, notre approche financière permet de retenir un portefeuille d'actions concentré sur 40 à 60 titres. Cette gestion de forte conviction nous permet ainsi d'identifier les leaders de la croissance inclusive », commentent Maria Luz Diaz Blanco et Anne Froideval, gérantes du fonds Inclusive Growth.

« Le fonds BNP Paribas Inclusive Growth s'inscrit dans la continuité des travaux de BNPP AM sur la thématique sociale et répond à la demande de nos clients. Nous sommes convaincus que les entreprises qui mettent en œuvre les meilleures pratiques de diversité et d'inclusion auprès de leurs collaborateurs, leurs clients ou encore leurs fournisseurs peuvent obtenir de meilleurs résultats financiers. Ce constat résonne d'autant plus fort avec la crise de Covid-19 qui accéléré l'émergence des considérations sociales dans les prises de décision en matière d'investissement », ajoute Delphine Riou, Analyste ESG chez BNP Paribas Asset Management.

La SCPI Alta Convictions acquiert à Annecy un Retail Park 100% loué et conforte son objectif de distribution

Cet actif, acquis pour un montant d’environ 25M€ à des conditions reflétant le nouveau cycle immobilier, est en ligne avec la stratégie de la SCPI Alta Convictions de constituer un patrimoine de qualité, et de servir un rendement d’a minima 6%* en 2024 aux porteurs de parts.

Situé dans le pôle commercial établi d’Annecy Seynod qui attire 12 millions de visiteurs par an, cet actif bénéficie d’un excellent positionnement au sein d’un bassin annécien prospère et en croissance, attirant chaque année de

nouveaux habitants.

Les 9 cellules commerciales du retail park sont 100% louées à des enseignes de renom comme l’enseigne d’électroménager Boulanger, adressant aussi bien l’équipement de la personne que l’équipement de la maison. Signe que le retail park a trouvé son marché, 7 des 9 enseignes sont présentes depuis l’ouverture du site en 2007 et nombre d’entre elles ont renouvelé leur bail récemment.

Altarea IM a d’ores et déjà identifié des leviers permettant d’envisager à terme des réversions de loyers ou des sources de revenus complémentaires, en ce compris via l’amélioration des caractéristiques environnementales de l’actif (installation de panneaux photovoltaïques, bornes de recharge de véhicules électriques) et pourra s’appuyer sur les expertises reconnues en la matière du Groupe Altarea.

La SCPI Alta Convictions a été conseillée par l’étude Allez & Associés. L’acquisition a été financée par BECM (Banque Européenne du Crédit Mutuel), conseillée par Victoires Notaires Associés. JLL a été l’intermédiaire de la transaction dans le cadre d’un mandat co-exclusif avec BNP Paribas RETF.

Epargne : BNP Paribas Asset Management lance Harmony Prime

BNP Paribas Asset Management (BNPP AM) — filiale de gestion d'actifs de BNP Paribas — annonce ce mardi 9 février le lancement d'Harmony Prime Ce fonds hybride permet aux investisseurs particuliers de bénéficier pour la première fois de l'association d'actifs liquides et illiquides. Il offre ainsi une large diversification internationale dans un seul produit.

Faire face aux taux bas

Les taux bas affectent les placements des particuliers — comme les fonds en euros ou les livrets réglementés. Le fonds Harmony Prime propose de pallier l'érosion des rendements due à l'inflation et d'investir dans un éventail d'actifs plus large, traditionnellement réservés à la sphère institutionnelle. Harmony Prime construit un portefeuille diversifié, qui intègre également les critères environnementaux, sociaux et de gouvernance (ESG) dans toutes les stratégies d'investissement :

- un tiers du portefeuille d'Harmony Prime permet ainsi d'investir dans l'économie dite « réelle » :

- 25 % de l'allocation cible est investie en dette privée via le pôle de gestion Dette Privée & Actifs Réels de BNPP AM, pour financer des projets d'infrastructures (fibre, énergies renouvelables) ou d'immobilier d'entreprise (centres logistiques, immeubles performants sur le plan énergétique) ;

- 7,5 % de l'allocation cible est investie en Private Equity, soit du capital investi dans des petites et moyennes entreprises (PME et ETI) non cotées via des fonds européens sélectionnés par BNP Paribas Capital Partners, l'entité de BNPP AM spécialisée dans la gestion alternative ;

- Les deux tiers restant sont alloués en actions et obligations. En cas de fort choc des marchés, un mécanisme de couverture est mis en place, avec pour objectif de couvrir les risques et de réduire la volatilité.

Harmony Prime est le fruit d'une collaboration entamée il y a plus d'un an, rassemblant l'ensemble des expertises de BNPP AM. Le fonds combine des capacités en allocation multi-actifs, stratégies fondamentales et quantitatives, sélection d'actions et d'obligations, private equity, dette privée et actifs réels. Cette approche « tout-en-un » permet à Harmony Prime de proposer un rapport rendement/ risque particulièrement attractif, avec un objectif de performance annualisée supérieure à 3 % net de frais sur une durée de détention de cinq ans, pour un risque SRRI de 3.

Accessible en UC

Cette offre d'épargne vient compléter l'offre d'assurance vie classique de fonds en euros et en unités de compte (UC). Disponible à la souscription dans les réseaux de la banque de détail et de la banque privée en France via l'enveloppe assurantielle fournie par BNP Paribas Cardif, le lancement d'Harmony Prime a ainsi fait l'objet d'une forte mobilisation à l'échelle du groupe BNP Paribas. Ce produit montre l'appétence des particuliers pour un produit de long terme incluant une part d'actifs non cotés.

Les investissements du fonds sont soumis aux fluctuations du marché et aux risques inhérents aux investissements en valeurs mobilières. La valeur des investissements et les revenus qu'ils génèrent peuvent enregistrer des hausses comme des baisses et il se peut que les investisseurs ne récupèrent pas l'intégralité de leur placement. Le fonds décrit présente un risque de perte en capital. Pour une définition et une description plus complète des risques, merci de vous reporter au prospectus et DICI du fonds.

Transformer l'épargne

« Alliant le meilleur des deux mondes, actifs cotés et non cotés, ce produit permet aux investisseurs particuliers d'accéder à des placements jusqu'à présent réservés aux acteurs institutionnels et potentiellement créateurs de performance additionnelle. Nous accompagnons ainsi la transformation de l'épargne de précaution de nos clients vers un investissement visant à offrir des rendements durables sur le long-terme », dit Pierre Moulin, Responsable Mondial des Produits et du Marketing Stratégique de BNPP AM.

« Notre rôle est de transformer l'épargne des Français, en y apportant une approche responsable et de long terme, avec un nouveau paradigme rendement-risque-liquidité-sens. L'intégration de Harmony Prime dans nos contrats d'assurance-vie permet à nos clients de diversifier leurs portefeuilles et d'accéder à des stratégies d'investissement attractives avec un potentiel de rendement élevé, tout en contribuant au développement à long terme des entreprises non cotées », ajoute Nicolas Otton, Directeur de la Banque Privée France de BNP Paribas.

Immobilier coté : BNP Paribas Asset Management lance le premier ETF responsable

BNP Paribas Asset Management (BNPP AM) a annoncé le 14 novembre dernier le lancement du premier ETF sur l'immobilier coté, qui tient compte de la problématique du changement climatique. Le support « BNP Paribas Easy FTSE EPRA/NAREIT Developed Europe ex UK Green UCITS ETF » permet aux investisseurs de s’exposer aux sociétés immobilières cotées les plus respectueuses de l’environnement dans les pays développés d’Europe, à l'exception du Royaume-Uni.

Renforcer l'offre ESG de BNPP AM

Le nouveau fonds cote depuis le jeudi 14 novembre 2019 sur les bourses de Paris et de Francfort. Il vient renforcer l’offre ESG de BNPP AM, qui élargit ainsi sa gamme vers l’immobilier coté responsable en répliquant les indices FTSE EPRA Nareit Green. Les pondérations des titres s’appuient notamment sur des données en matière d’investissement durable propres aux parcs des foncières, à savoir la consommation d’énergie et l’obtention de la certification environnementale (« green certification »).

« La thématique de l’immobilier coté est présente au sein de notre gamme depuis plus de dix ans, avec plus d’1 Md€ d’actifs sous gestion. Très appréciée des investisseurs en format ETF, elle offre de solides atouts en termes de diversification de portefeuille, de rendement, de protection contre le risque d’inflation et de liquidité », indique Isabelle Bourcier, Responsable des gestions quantitatives et indicielles de BNPP AM.

Pionnier de l'investissement responsable

BNPP AM se positionne depuis 10 ans sur l’investissement responsable, avec notamment le premier ETF sur le bas carbone dès 2008, les premiers fonds indiciels excluant les armes controversées en 2014 et le premier ETF sur l’économie circulaire en mai dernier. BNPP AM se présente comme l'un des trois plus importants fournisseurs d’ETF ESG en Europe. La gamme d’ETF BNP Paribas Easy est notamment la première à avoir obtenu le label d’état français ISR sur trois de ses ETF.

L’équipe indicielle de BNPP AM gère actuellement près d’un tiers de ses encours sur des indices responsables. D'après les chiffres publiés en octobre 2019 par la société de gestion, cela représente 5 Mds€ sur l’ISR et les thématiques ESG. Les indices FTSE EPRA Nareit Green sont gérés par FTSE International en partenariat avec l’European Public Real Estate Association (EPRA), organisation à but non lucratif chargée de promouvoir et de développer le secteur immobilier européen, et l’Association nationale des fonds de placement immobilier (NAREIT), basée aux États-Unis.

BNP Paribas AM lance son fonds multi-facteurs Actions BNP Paribas Euro Multi-Factor Equity

BNP Paribas Asset Management (BNPP AM) annonce ce vendredi 11 octobre le lancement du fonds « BNP Paribas Euro Multi-Factor Equity ». Ce fonds applique une stratégie quantitative de sélection de titres sur l’univers des actions de la zone Euro. Lancé en septembre, il vient enrichir la gamme de fonds « multi-facteurs », gérés par les équipes de gestion action quantitative du pôle Multi-Actifs, Quantitatif & Solutions (MAQS) de BNPP AM.

Suite aux succès des stratégies « multi factorielles » sur les actions globales, américaines et Européennes, BNPP AM étoffe son approche « multi-facteurs » destinée aux investisseurs, en se positionnant sur les actions de la zone Euro. Il vient renforcer une des gammes de fonds multi-factoriels labellisée ISR pour six de ses fonds en avril 2019. Le nouveau fonds vise la même certification ISR, grâce à l’intégration de critères Environnementaux, Sociaux et de Gouvernance (ESG) dans la sélection des actions.

Stratégie de sélection des valeurs

La sélection des titres de ce nouveau fonds BNP Paribas Euro Multi-Factor Equity repose sur une approche qui combine plusieurs facteurs : momentum, qualité, valorisation et faible volatilité. Elle s’appuie sur une analyse quantitative d’indicateurs fondamentaux et de données de marché. Objectif, identifier les titres qui présentent les meilleures perspectives de rendement tout en contrôlant un ensemble de critères de risques.

Les investissements réalisés dans les fonds sont soumis aux fluctuations du marché et aux risques inhérents aux investissements en valeurs mobilières. La valeur des investissements et les revenus qu’ils génèrent peuvent enregistrer des hausses comme des baisses. Il se peut que les investisseurs ne récupèrent pas l’intégralité de leur placement. Le fonds présente un risque de perte en capital.

Talence Gestion innove dans l’ISR avec le lancement du fonds Empreinte Emploi France après 2 années de R&D.

Veuillez trouver ci-dessous le lien vers le communiqué de presse (2 pages) :

Didier Demeestère, Président fondateur de Talence Gestion, déclare : « Nous avons développé une expertise unique et nous nous réjouissons de proposer Empreinte Emploi France à notre clientèle privée et à nos clients institutionnels. Ce fonds ISR et article 9 unique en son genre affiche un objectif d’investissement durable au service des emplois et du territoire français. Désormais, l’investisseur d’Empreinte Emploi France pourra constater les retombées socio-économiques induites par les entreprises du fonds. Cette démarche favorisant les entreprises françaises qui relocalisent en France est une réponse à l'aspiration grandissante de donner du sens à ses investissements, pour la construction d’une économie plus durable. »

Daniel CARCELES, nouveau directeur général d’INOVÉA

Créé en 2017 par Marc ROSTICHER, Gérard PIERREDON, Yannis HOFFMANN, et Emmanuel HARDY, 4 Conseillers en gestion de patrimoine, INOVÉA change de directeur général. Jean-Paul SERRATO qui accompagnait le réseau depuis sa création part à la retraite et passe le relais à Daniel CARCELES.

“En 7 ans, nous avons réussi à rassembler des professionnels indépendants qui partagent la conviction que la Gestion de Patrimoine ne doit pas être réservée à une élite. Inovéa compte aujourd’hui 2000 adhérents et 65 salariés : une belle aventure humaine profonde et durable !” explique Jean-Paul SERRATO

Le nouveau directeur général, Daniel CARCELES, 48 ans, va capitaliser sur ses expériences en France et à l’international chez DELL Technologies et American Express GBT pour accompagner le groupe dans son développement et sa croissance.

“Ma décision de rejoindre INOVÉA est motivée par trois piliers fondamentaux : le profond ancrage du groupe dans des valeurs humaines essentielles, une stratégie d'accompagnement client qui repose sur une écoute attentive et précise des besoins plutôt que sur une approche exclusivement guidée par une logique de produit, et une ambition inébranlable de rester innovant en intégrant de manière proactive les changements réglementaires et les évolutions numériques. Cela dans le but de continuer à accomplir notre mission pour rendre la gestion de patrimoine accessible à tous.” détaille Daniel CARCELES.

En pleine accélération dans sa transformation numérique, INOVÉA reste néanmoins fidèle à son ADN : permettre au plus grand nombre d’épargnants de bénéficier de conseils professionnels sur mesure pour les aider à atteindre leurs projets de vie.

BNP Paribas Asset Management lance un fonds obligataire multi-facteurs

BNP Paribas Asset Management (BNPP AM) présente ce mardi 23 juillet le fonds Parvest US Multi-Factor Corporate Bond. Ce véhicule d'investissement applique une stratégie quantitative de sélection de titres sur l’univers des obligations d’entreprises de qualité notées « Investment Grade » émises en dollars. Lancé le 27 juin, ce fonds vient enrichir la gamme de fonds « multi-facteurs » gérés par les équipes de gestion quantitative du pôle Multi-Actifs, Quantitatif & Solutions (MAQS) de BNPP AM.

Les investissements réalisés dans les fonds sont soumis aux fluctuations du marché et aux risques inhérents aux investissements en valeurs mobilières. La valeur des investissements et les revenus qu’ils génèrent peuvent enregistrer des hausses comme des baisses. Le fonds décrit présente un risque de perte en capital — pour plus de précision, se reporter au prospectus et DICI du fonds.

Une stratégie ISR multi-facteurs

Un an après le lancement du fonds crédit euro Parvest QIS Multi-factor Credit Euro IG, ce nouveau fonds crédit US permet aux investisseurs de bénéficier de la même approche « multi-facteurs », appliquée au marché des obligations d’entreprises américaines.

Ce véhicule vient renforcer une gamme qui a déjà obtenu six labels investissement socialement responsable (ISR) en avril dernier. Le nouveau fonds vise lui aussi à obtenir la certification ISR, grâce à l’intégration des critères environnementaux, sociaux et de gouvernance (ESG) dans la sélection des obligations.

Demande croissante des investisseurs

La sélection des titres du nouveau fonds Parvest US Multi-Factor Corporate Bond repose sur une approche combinant plusieurs facteurs : momentum, qualité, valorisation et risque. Elle s’appuie sur une analyse quantitative d’indicateurs fondamentaux et de données de marché, dans l’objectif d’identifier les titres qui présentent les meilleures perspectives de rendement avec un objectif de risque équivalent à son indice de référence.

« Grâce à nos deux fonds multi-facteurs sur les obligations d’entreprises émises en euro et en dollar, l’ensemble de notre gamme couvre désormais les principales régions, aussi bien sur les marchés actions que sur le crédit. En prime, grâce à leur approche qui intègre les critères ESG, ces fonds répondent à la demande croissante des investisseurs pour des solutions d’investissements durables », précise Charles Cresteil, Spécialiste des Investissements Quantitatifs de BNPP AM.

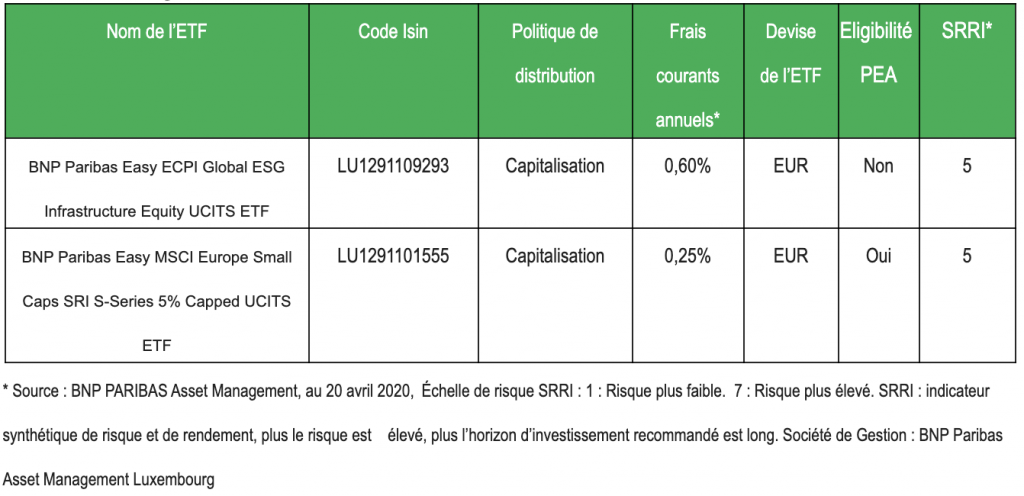

ISR : BNP Paribas Asset Management obtient le label pour 3 de ses ETFs

BNP Paribas Asset Management (BNPP AM) annonce ce jeudi 12 juin avoir obtenu le label Investissement Socialement Responsable (ISR) pour trois ETFs — en anglais Exchange Traded Funds — de sa gamme BNP Paribas Easy. Pour rappel, un ETF est un OPCVM indiciel coté sur les marchés réglementés d'Euronext.

Ces 3 fonds sont les premiers ETFs en France à être labellisés. Ces labels ont été délivrés pour une durée de 3 ans, à la suite de l’audit réalisé par Ernst & Young France. Les ETFs concernés couvrent les principaux marchés actions mondiaux. Ils suivent une approche ISR, qui vise à privilégier les meilleures pratiques environnementales, sociales et de gouvernance (ESG). Il s'agit de :

- BNP Paribas Easy MSCI Europe SRI UCITS ETF ;

- BNP Paribas Easy MSCI Japan SRI UCITS ETF ;

- BNP Paribas Easy MSCI KLD 400 US SRI UCITS ETF ;

3e fournisseur d'ETFs ISR en Europe

Les parts indicielles non cotées (non ETF) de ces 3 fonds ont également obtenu le label ISR. En France, le label ISR a été créé par le ministère des Finances. Il permet d'offrir une meilleure visibilité aux épargnants sur les produits socialement responsables. Le label garantit que la gestion s’appuie sur des méthodologies solides, avec une exigence de transparence forte et une information de qualité. Ces critères visent à intégrer les critères ESG dans ses processus d’investissement.

« Cela confirme notre position de force en matière d’investissement durable, alors que nous nous classons au 3e rang des fournisseurs d’ETFs ISR en Europe. Nous poursuivons dans ce sens nos développements, notamment sur notre gamme indicielle qui dépasse aujourd’hui les 23 milliards d’euros d’encours (à la date du 30 avril 2019, NDLR) », déclare Isabelle Bourcier, Responsable des Gestions quantitative & indicielle de BNPP AM. Pour rappel, les derniers