L'Association française du Family Office (AFFO) présente ce lundi 18 mai son baromètre OpinionWay 2019. Cette enquête a été menée au cours des deux premiers mois de cette année auprès de Family Officers (mono et multi) et de partenaires de l’AFFO. Créée en 2001, l’AFFO est une association à but non lucratif, qui veille à la promotion et au développement du métier de Family Office en France et en Europe.

Ce baromètre annuel — animé par Rémi Béguin, président de l'AFFO — a été lancé en 2016. Objectif, dresser un panorama des choix d’investissement des familles : leur appétence aux risques, la répartition des investissements entre classes d’actifs, l’évolution des choix d’investissement ou encore l’impact de l’actualité sur leurs choix.

Private Equity et immobilier en tête

Dans les produits d’investissement les plus représentés dans les classes d’actifs des familles en 2019 restent en tête le Private Equity avec 21 % (investissement directs 13 % et via des fonds 8 %), en hausse de 1 point pour les investissements directs et en baisse de 1 point via des fonds, par rapport à 2018.

Il sont suivis de l’immobilier avec 18 % (immobilier d’investissement 16 % et pierre papier 2 %), en hausse de 1 point pour l’immobilier d’investissement et stable pour la pierre papier. Viennent ensuite les actions cotées avec 17 % (en hausse de 1 point), l’assurance vie multi-support avec 13 % (en hausse de 1 point) et la trésorerie incluant le fonds en euros 12 % en baisse de 1 point par rapport au 2018.

Nous observons une hausse de 3 points pour les actifs tangibles avec 7 % (forêts, vignobles, foncier agricole, or, etc.), une baisse de 4 points pour la dette cotée et les produits de taux avec 3 %. La philanthropie et la dette non cotée restent stables à 3 % ainsi que les fonds alternatifs à 2 %. Les investissements dans l’Art avec 1 % sont en baisse de 1 point.

A noter qu’en 2019, 77 % des familles investissent dans des startups.

Attrait des actifs tangibles en 2019

Pour l’année 2020, la grande majorité des personnes interrogées pensent que la part du Private Equity en investissements directs (78 %) et via des fonds (69%) devrait augmenter, tout comme celle de la part de l’immobilier d’investissement (49 %) et des autres actifs tangibles — forêts, vignoble, foncier agricole, or, etc. — (45 % avec une hausse de 18 points par rapport à 2019). La part de la dette cotée et produits de taux devrait continuer à diminuer.

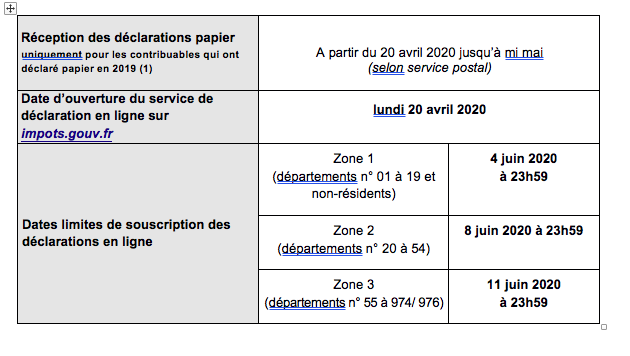

Mais l’année 2020 a été marqué par un événement exceptionnel sans précédent. Depuis le 16 mars, la plupart des français sont en confinement et la France tourne au ralenti. La plupart des sociétés de conseil et notamment des Family Offices s’est organisée en télétravail. Une situation qui devrait perdurer puisque le déconfinement qui a commencé le 11 mai devrait se faire de façon prudente et progressive.

Relation avec les clients

La première préoccupation des Family Officers est d’accompagner leurs familles et d’assurer l'ensemble des services. Ils ont notamment sécurisé leurs données pour préserver la confidentialité des familles qui est clef dans ce secteur d’activité. Les relations avec les familles n’ont pas vraiment changé et les rendez-vous ont été maintenus mais par visioconférence.

La faisabilité des opérations en cours a été immédiatement vérifiée pour assurer une continuité. Il y a eu peu d’annulation, quelques reports en fonction de l’évolution de la situation : prises de participations, refinancements, projets capex, etc. Les Family Officers se sont assurés que toutes les dispositions nécessaires étaient bien en place pour la gestion, surtout pour les dirigeants les plus âgés, plus exposées à la maladie.

La profession va être confrontée au problème des délais. Par exemple, dans le cas d’une famille impliquée dans des opérations liées à un « schéma d’organisation familiale ». Compte tenu de la situation, ces opérations peuvent prendre du retard, car plus longues à réaliser, rendant difficile le respect de délais. (Ex : limite d’âge).

Quels investissements en 2020 ?

Il y a eu peu de panique chez les familles qui attendent le bon timing de réinvestissement. Les Family Offices sont régulièrement en contact avec les gérants d’actifs des familles, afin de présenter des scénarios argumentés et réfléchis. Ils recommandent prudence et patience, mais étudient toutes les propositions, afin de saisir les opportunités.

Malgré la volatilité qui perdure et l’absence de visibilité sur la situation économique post confinement, un réinvestissement graduel dans des valeurs solides reste probablement une stratégie pertinente. Sur le non coté, il est encore trop tôt pour mesurer l’ampleur des conséquences, mais il est certain qu’elles seront importantes.

L’appétit pour le Private Equity et l’immobilier ne devrait pas se démentir dans les prochains mois : leur caractère tangible fait leur force et la volatilité des marchés financiers est souvent un important catalyseur qui alimente les arbitrages. Il est encore difficile de mesurer l’impact de la crise et de connaître ses répercussions dans les mois à venir. Les Family Offices restent confiants, pour l’instant leur activité ne ralentit pas.